日本の相続税の特徴と国際比較

公開日 2024年1月11日 最終更新日 2024年1月16日

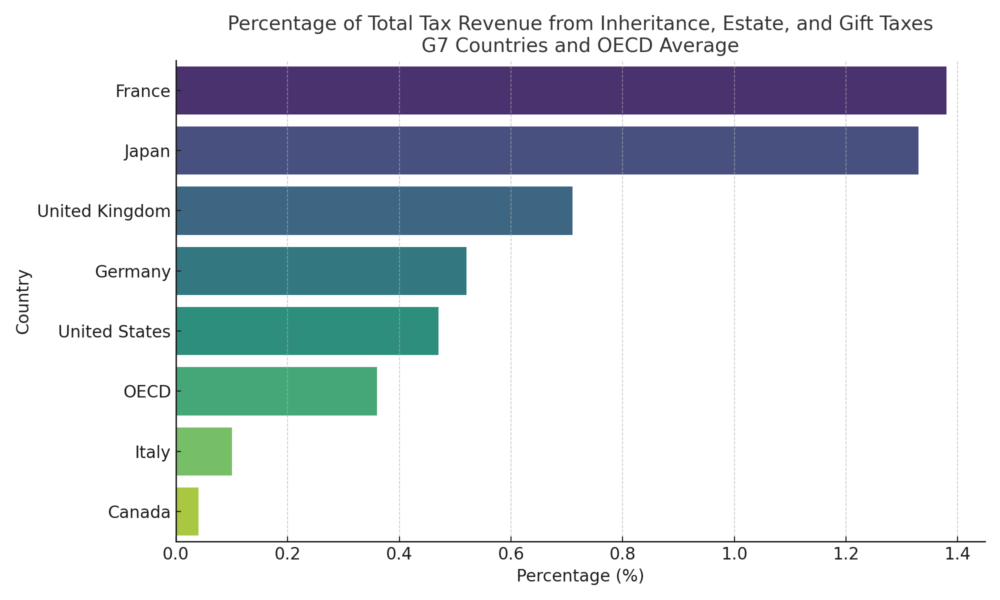

2018-19年の税収全体に占める相続税・遺産税・贈与税の割合をG7各国とOECD加盟国の平均と比較した表※1

日本の相続税の特徴

日本における相続税の特徴は、その比率の高さにあります。G7諸国の中で日本の相続税比率は1.33%と、フランスに次いで高い位置にあります。これはOECD(経済協力開発機構)加盟国の平均0.36%と比較しても、かなり高い水準です。この事実から、日本における相続税の負担が他国と比べて重いことがわかります。

例えばアメリカでは、相続税の基礎控除額が1千万ドル(約11億円)と設定されており、この金額以下の遺産には相続税がかからない仕組みになっています。この額はインフレ調整もされており、現在はさらに高い額になっています。これと日本の相続税制度を比較すると、日本の相続税の負担がいかに大きいかが理解できます。

相続税の種類とその違い

相続税には大きく分けて「遺産税」と「遺産取得税」の二つのタイプがあります。遺産税は、人が亡くなった際にその遺産に課税されるタイプです。この場合、課税の対象となるのは被相続人、つまり亡くなった人の遺産です。アメリカやイギリスではこの遺産税が採用されています。

一方、遺産取得税は、相続によって取得した財産に対して課税されるタイプです。こちらは相続人、つまり遺産を受け継ぐ人に焦点を当てた税制です。ヨーロッパの多くの国々でこのタイプが採用されています。

日本の相続税の位置づけ

日本の相続税は、理念的には「遺産取得税」タイプに分類されます。しかし、実際の税の仕組みを見ると、遺産税タイプに近い特徴を持っています。この点が日本の相続税を理解する上での複雑さを増しています。

まとめ

日本の相続税は、他の先進国と比較して高い税率が特徴です。税の種類は遺産取得税タイプに分類されますが、実際の仕組みは遺産税タイプに近いという独特の特性を持っています。このため、相続に際しては複雑な税制を理解した専門家のアドバイスが役立ちます。

※1 OECDウェブサイトのデータを基に作成

当事務所では初回無料でのご相談を承っておりますので、相続の問題でお悩みの方は、お気軽にご予約ください。

著者情報

- 税理士(名古屋税理士会 登録番号_113665), 行政書士(愛知県行政書士会 登録番号_11191178), 宅地建物取引士(愛知県知事), AFP(日本FP協会)

-

「税理士業はサービス業」 をモットーに、日々サービスの向上に精力的に取り組む。

趣味は、筋トレとマラソン。忙しくても週5回以上走り、週4回ジムに通うのが健康の秘訣。

最新の投稿

お知らせの最新記事

- 【NHK報道】路線価上昇で相続税が突然発生?名古屋で今知るべき全知識

- 相談実績1,234件突破!【6/22(日)】相続・不動産のお悩み解決!無料相談会を名東生涯学習センターで開催(オンライン相談も可)

- 相談実績1,234件突破!【5/25(土)~31(土)】相続・不動産のお悩み解決!無料相談会を千種区で開催(オンライン相談も可)

- 「おひとりさま」時代の老後と相続 ~“孤立”は他人事ではない? 今からできる安心への備え~

- 【業務提携のお知らせ】READYFOR株式会社と遺贈寄付領域で提携

- 2024年12月27日(金)から2025年1月5日(日)まで休業いたします。

- 相続税のカギ!?基準年利率をわかりやすく解説!

- 公正証書遺言と自筆証書遺言、どちらを選ぶ?違いを徹底比較

- 相続・不動産の悩みを解決!2024年秋の無料相談会のお知らせ

- あなたの相続、大丈夫? 実は知らないと損をする「相続リテラシー」の落とし穴

- 愛知県民必見!路線価上昇で相続税リスクが高まっている?

- 国庫帰属、本当に最後の手段?あなたの土地に眠る「意外な価値」を見つける方法

- 36.7%が経験する相続の後悔…終活における家族間のコミュニケーションの大切さ

- 一人暮らしの高齢者も安心!名古屋市「あんしんエンディングサポート事業」のご紹介

- 相続についての難解な用語をサクッと解説

- 相続の「かかりつけの税理士」を目指して

- 所有者不明土地問題の解決に向けた改正登記制度の概要と影響

- 相続手続きの複雑さ・大変さを克明に描いたNHKの相続手続き体験談のご紹介

- 実は9割の相続税申告、土地評価に強い税理士に依頼した方が良い理由

- 相続税・家族信託 無料セミナー・相談会 11/13(水) 大垣共立銀行本山支店

- 8月24日・25日相続セミナー・相談会を開催いたしました

- 遺産相続・遺言・終活無料相談会 5/19(日) 名古屋市千種区見付コミュニティセンター

- 遺産相続・遺言・終活無料相談会 3/17(日) 名古屋市名東生涯学習センター

- 遺産相続・遺言・終活無料相談会 1/20(日) 名古屋市守山生涯学習センター

- 相続税・遺言無料相談会 11/4(日) 名古屋市中川生涯学習センター

- 【Q&A】土地の相続をしたいです。何から始めればいいでしょうか?

- ホームページをリニューアルオープンいたしました!

コラムの最新記事

- 【NHK報道】路線価上昇で相続税が突然発生?名古屋で今知るべき全知識

- 相続税の「物納」新ルールを専門家が図解|可能性と“変わらない”現実

- 寄付で節税?知らなきゃ損する「譲渡所得の非課税特例」完全ガイド

- 【令和6年分】「暦年課税」と「相続時精算課税」どっちが選ばれた?国税庁が令和7年5月の公表資料を基に解説!

- 「おひとりさま」時代の老後と相続 ~“孤立”は他人事ではない? 今からできる安心への備え~

- 【2025年4月開始】相続手続きが楽になる!?「口座管理法」と「相続時口座照会」とは?

- 【名古屋市】令和7年4月から「名寄帳(なよせちょう)」交付開始!相続手続きが劇的に変わる!

- 相続税調査はどう変わる?国税庁のAI活用、その現状と将来展望

- 相続人がいない場合、財産はどこへ? 特別縁故者や国庫帰属までのまるわかり案内

- デジタル遺産の整理で始める安心の相続:デジタル終活完全ガイド

- 【令和5年度版】相続税は厳しくなる?愛知県の税務調査と申告の最新動向を徹底解説

- 2024年12月27日(金)から2025年1月5日(日)まで休業いたします。

- 公正証書遺言と自筆証書遺言、どちらを選ぶ?違いを徹底比較

- 相続した土地、国に返還したい…でもちょっと待って!その前に確認!

- あなたの相続、大丈夫? 実は知らないと損をする「相続リテラシー」の落とし穴

- 愛知県民必見!路線価上昇で相続税リスクが高まっている?

- 国庫帰属、本当に最後の手段?あなたの土地に眠る「意外な価値」を見つける方法

- 36.7%が経験する相続の後悔…終活における家族間のコミュニケーションの大切さ

- 一人暮らしの高齢者も安心!名古屋市「あんしんエンディングサポート事業」のご紹介

- 相続についての難解な用語をサクッと解説

- 相続の「かかりつけの税理士」を目指して

- 所有者不明土地問題の解決に向けた改正登記制度の概要と影響

- 相続手続きの複雑さ・大変さを克明に描いたNHKの相続手続き体験談のご紹介

- 実は9割の相続税申告、土地評価に強い税理士に依頼した方が良い理由

- 【負動産】とは何か?その問題と解決策 | 名古屋相続税無料診断センター

- 【相続税の計算】自分で簡単にできる方法を税理士が分かりやすく解説

- 【相続税】専門税理士がむずかしい言葉を分かりやすく説明する件

- 【相続対策】節税だけでない、事前に必要な4つの対策

- 【最重要】相続税がゼロでも相続税申告が必要な件

- 【これで納得】相続税のお尋ねがきたときの対応方法

- 【事実】相続人に未成年者がいる場合の遺産分割の手続き

- 【最重要】相続が起こる前に抑えておきたい相続税の基礎控除

- 【名古屋市千種区:相続相談/配偶者居住権で将来の相続に備える】

- 名古屋市 相続税専門税理士 申告の現場より。タンス預金に注意!!

- 法律を知って得する「家なき子特例」その5

- 法律を知って得する「家なき子特例」その4

- 法律を知って得する「家なき子特例」その3

- 法律を知って得する「家なき子特例」その2

- 法律を知って得する「家なき子特例」その1